В первом квартале 2016 года в России неожиданно выросло производство пива. Но рост объясняется внедрением на пивном рынке системы ЕГАИС, из-за которого нелегальные производители были вынуждены выйти из тени

Пена растет

За первые три месяца российские пивовары произвели 1,57 млрд л пива, свидетельствуют данные Росстата. Это на 5,5% больше, чем за аналогичный период прошлого года. В абсолютном объеме прирост составил 93,6 млн л. Рост РБК подтвердили и в Росалкогольрегулировании (РАР), которое подсчитывает объемы на основе деклараций, предоставляемых производителями. Пивовары отчитались регулятору, что производство за квартал составило 1,55 млрд л против 1,45 млрд л годом ранее (рост 6,9%).

Помесячная статистика демонстрирует еще больший рост — за март 2016 года, по данным отраслевого аналитического центра ЦИФРРА, было произведено 725 млн л пива. Это на 11,2% больше, чем в марте 2015 года, и на 34,2% больше, чем в феврале 2016-го.

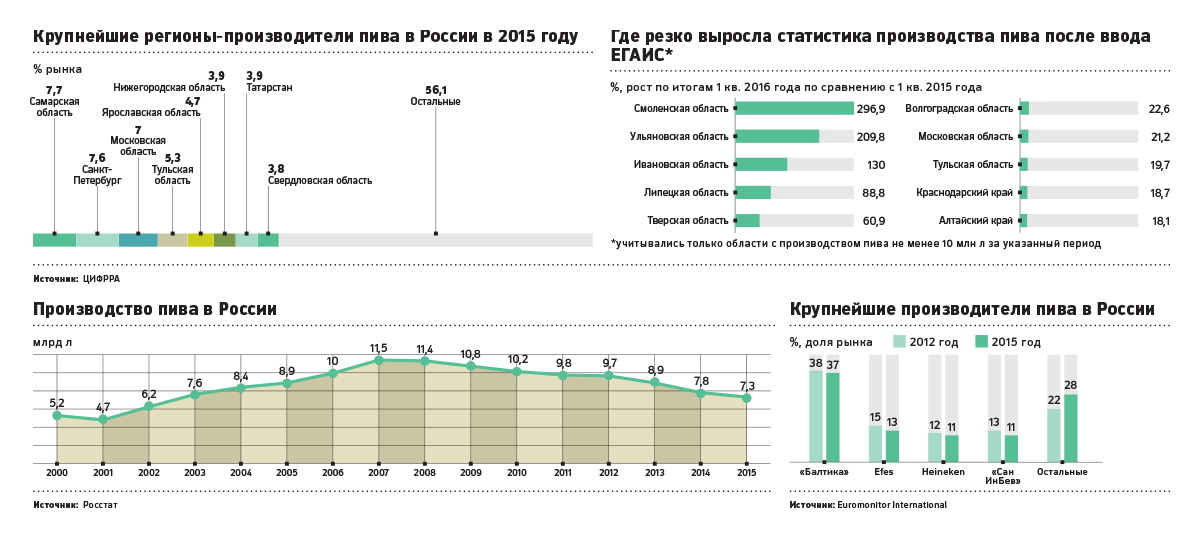

Рост стал для рынка неожиданностью: производство пива непрерывно падает в России с 2007 года (см. график), и перед началом 2016 года участники рынка и аналитики сходились во мнении, что оно упадет и в этом году. «Впереди нас ждет еще один непростой год. По нашим прогнозам, рынок пива продолжит снижение», — такие слова президента крупнейшей российской пивоваренной компании «Балтика» Яцека Пастушки приводились в сообщении компании в феврале этого года. Старший аналитик Euromonitor International Георгий Гребинский прогнозировал до 2020 года ежегодное снижение рынка на 1,5%, называя причинами снижение покупательной способности населения, рост розничных цен на фоне ослабления рубля, повышение акцизов (ставка акциза на пиво с 1 января поднялась с 18 до 20 руб. за 1 л) и внедрение для пивоваров системы электронной системы учета ЕГАИС (стала обязательной для производителей пива и оптовиков с 1 января 2016 года).

Пивовары связывают статистический рост именно с внедрением ЕГАИС: оно вынудило малых и средних производителей, которые раньше занижали объемы производства, выйти из тени и начать декларировать в системе весь объем, считают они. Реальные продажи пива, несмотря на рост производственных показателей, не выросли, отмечает председатель совета Союза российских пивоваров Андрей Губка. «Мы не видим роста продаж, но одновременно фиксируем общий рост производства», — соглашается вице-президент пивоваренной компании «Балтика» Алексей Кедрин. Губка добавляет, что в начале года продажи, напротив, довольно сильно просели, потому что что значительная часть розничных точек не успела подключиться к ЕГАИС.

Разницу между ростом производства и продаж подтверждают и данные ЦИФРРА: по данным агентства, за первый квартал в России было продано 1,88 млрд л пива — на 2,6% меньше, чем в первом квартале 2015 года. В рекордном с точки зрения роста производства марте было продано 652 млн л пива — на 3,1% меньше аналогичного показателя 2015 года.

«Такое сокращение разницы между объемом производства и объемом розничных продаж может свидетельствовать только об одном — в легальной рознице сокращается присутствие неучтенной нелегальной продукции», — объясняет ситуацию председатель правления Союза производителей алкогольной продукции (СПАП) Дмитрий Добров.

Учет и контроль

Согласно положениям федерального закона «О госрегулировании алкогольного рынка» (171-ФЗ) розничные торговцы алкоголем (магазины и общепит) должны были с 1 января 2016 года фиксировать закупку алкогольной продукции у оптовиков. Фиксировать собственные продажи алкоголя потребителям розница обязана с 1 июля 2016 года. Таким образом, в первом полугодии магазины имеют право торговать алкоголем без подключения к ЕГАИС, если они закупили товар до 1 января 2016 года. Принимать новый товар у поставщиков без подключения к системе они не имеют права и рискуют потерей алкогольной лицензии. По данным ФГУП «ЦентрИнформ» (отвечает за подключение участников рынка к ЕГАИС и осуществляет техподдержку системы) на начало мая 2016 года в системе ЕГАИС зафиксировано около 1500 производителей пива.

Теневой сектор

Ранее пивоваренные компании утверждали, что в отличие от рынка крепкого алкоголя, на котором эта проблема общепризнанна, в производстве пива теневого сектора нет. Это был один из главных аргументов пивоваров против ЕГАИС. «Мы считаем, что внедрение ЕГАИС для пива является избыточной мерой регулирования, которая создает дополнительные административные барьеры, — рассказывал РБК летом 2015 года директор по правовым вопросам и корпоративным отношениям «САН ИнБев» (российская «дочка» мирового лидера пивоваренного производства AB InBev) Ораз Дурдыев. — Более 80% всего пива в стране производится четырьмя крупнейшими международными компаниями, которые уплачивают в полной мере все налоги. В стране нет нелегального производства пива».

Первый опыт

На рынке крепкого алкоголя, который был подключен к ЕГАИС еще в 2006 году, внедрение новой системы, напротив, спровоцировало кризис. Объемы производства упали на 30%, около четверти ликеро-водочных заводов закрылись или перешли на нелегальное положение, вспоминает Дробиз. «Но тогда оптовики и розница не были подключены к системе и могли без проблем торговать нелегальной продукцией. К тому же ЕГАИС периодически отключалась, приводя к долгим простоям заводов. Сейчас статистика показывает позитив и в крепком алкоголе: за первый квартал легальное производство водки выросло на 4%, а за март — на 28%», — говорит эксперт.

Теперь пивовары признают, что теневой сектор все же есть. «Конечно, речь не идет о крупнейших производителях пива из числа международных компаний — их бизнес всегда был чист, — говорит Андрей Губка. — Однако многие средние и малые производители, очевидно, занижали свои объемы производства». «Крупные и «белые» с введением ЕГАИС оказались в выигрыше, для них ничего не поменялось, а тем, кто прятался и не показывал объемы, пришлось принять общие для всех правила игры и корректировать свою бизнес-модель», — соглашается Кедрин из «Балтики».

Директор ЦИФРРА Вадим Дробиз считает, что основная часть «легализованных» объемов приходится на региональных производителей: он обращает внимание на то, что в большом числе регионов производство пива после внедрения ЕГАИС выросло резко, а иногда в разы (см. рисунок). «Новая система напугала розницу, для которой продажи алкоголя — это серьезная доля в выручке», — отмечает эксперт. Без фиксации произведенной партии в ЕГАИС теперь товар в розницу отгрузить невозможно.

В середине 2015 года в офисе одного из крупнейших региональных производителей пива — ООО «Завод Трехсосенский» — прошли обыски. Вскоре было возбуждено уголовное дело по статье об уклонении от уплаты налогов в особо крупном размере. В октябре 2015 года следствие предъявило обвинение владельцу компании из Ульяновской области Михаилу Родионову. По версии следствия, в 2013 году Родионов уклонился от уплаты акцизов, занизив объем произведенного ООО «Завод Трехсосенский» пива и недоплатив налоговой 2,1 млрд руб. Следствие по этому делу ведется, к заводу, одному из крупнейших налогоплательщиков Ульяновской области, поданы иски о банкротстве.

Представители малых пивоварен согласны с тем, что их сектор рынка до сих пор остается частично в тени. «Кто работал «в белую», тот и продолжил, кто работал «в черную», тот вынужден стал хоть что-то показывать», — рассказал РБК совладелец крупного производителя крафтового пива AF Brew Никита Филиппов. «Многие вообще ничего не показывали», — говорит совладелец крафтовой пивоварни Hophead и сети одноименных пабов Евгений Жебенев. По его словам, небольшие производители все же начали фиксировать в ЕГАИС свои объемы производства, так как, работая вне системы, теперь невозможно отгрузить продукцию в легальную розницу: магазины, подключенные к ЕГАИС, не примут партию, информация о которой отсутствует в системе.

По данным Euromonitor Int., в последние годы небольшие игроки увеличивали свою совокупную долю на пивном рынке даже с учетом сокрытия ими части объемов производства. Четыре крупнейших производителя пива в России — «Балтика» (принадлежит датской Carlsberg), «Объединенные пивоварни Хайнекен» (голландская Heineken), «САН ИнБев» (американо-бельгийская AB InBev) и «Эфес Рус» (турецкая Anadolu Efes) — за три последних года сократили долю рынка с 78 до 72%, свидетельствуют данные Euromonitor. Причиной стал рост независимых региональных пивоварен и производителей так называемого крафтового пива — премиальных сортов, сделанных по оригинальным рецептурам и пользующихся растущей популярностью в крупных городах, говорится в статье аналитика Euromonitor Георгия Гребинского в отраслевом журнале «Российский продовольственный рынок».